作者:Revc,金色财经

前言

"眼看他起朱楼,眼看他宴宾客,眼看他楼塌了。"

Friendtech此前在Base上一经推出,迅速在Web3领域获得关注。在其巅峰时期2023年9月14日前后,每日费用收入达到了200万美元。团队从2023年12月2日至2024年6月11日出售了19,477个ETH,总价值约5200万美元,但其Friend代币价格自推出以来已暴跌95%,当前日交易量仅为18万美元。

关于Friendtech在此不再赘述,与“分食者”不同,本文作者想以一个“赞扬者”的角度,用一句并不恰当的表述,“为众人抱薪者,不可使其冻毙于风雪”,来烘托Friendtech团队的英雄主义,虽然团队已获得了数千万美元的费用收入。

在以太坊去中心化基建为正统主义的加密行业,Friendtech曾一度想脱离L2 ——Basechain,转向对应用层更友好的Solana,只是历史不会给Friendtech第二次选择的机会,但如果没有以太坊的DeFi氛围,团队也可能想不出这么小而美的资产发行协议,甚至Pumpfun也不会这么早出现,也许这就是我们探究其对Web3社交赛道影响的意义,毕竟单方启动流动性的经济模型,如今大多数人还不理解它的创新意义。

Friendtech和它的仿品们

Friendtech起高楼时,门庭若市,车水马龙,各公链基金会,头部项目方,知名VC均下场孵化其仿品,一时间风头无两。加密行业就是有这样的“传统”,因为这个行业充斥着投机短视的“聪明人”,“分食者”咀嚼精华之后,赛道便开始没落,也许去中心化的世界守护创新更难,而VC也起着推波助澜的作用。

说回产品本身,KOL是当前Web3项目方联系用户的第一站,很大程度上也是用户触达前沿项目的第一渠道,而将KOL影响力或社交关系进行代币化的产品,迎合着加密主流群体最直接的需求,至少,让KOL可零成本获利的项目,基本上不用营销宣传就可以覆盖加密社区各个角落,但这也是FT设计的问题所在,让KOL开盘,用户买单,那些坚挺Bro的大V,亏的也不在少数。

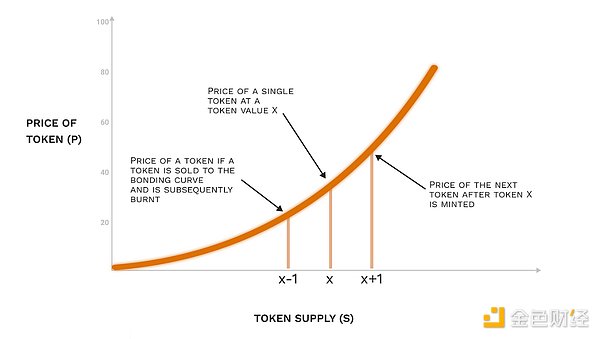

我们先简单重温一下FT的公式,P = K²/C+ D(C、D均为常数),拆解一下公式参数:

K的平方和常数C:影响价格曲线(切线斜率),对应下图P(X)与P(X-1)的价格差,如果平方变立方(以太坊智能合约限制,不支持非整数指数幂运算),或者常数C减小,那么P值随着用户买入,价格曲线变化将更陡峭(容易产生Fomo情绪),表现在购买的博弈策略上,曲线陡峭,用户会有更好的回报预期,但是也容易被机器人抢先交易,由后来者承担成本,随着购买价格增加,接盘人数有限的情况下,预期回报率降低,影响用户进场,模型不可持续。

如果需要更高的容纳人数,让曲线更加平缓,则可降低指数、增加小于0的系数或者放大C。

常数D:放大会抬高P的基础价格,提高了用户门槛,同时也会导致财富效应下降。

Friendtech也会面临机器人的“MEV问题”,机器人有着合约监控的优势,以极低的价格抢先购买新发行的Key,虽然市面上有多种方案治理机器人,如增加D抬高购买门槛、左侧设立趋缓的价格曲线、预售等,但仍有局限。

Friendtech有产品落地和较强背景的仿品不下10余个,其中SA和TOMO两个主要仿品对价格曲线公式做了一些调整,以期在保持吸引力的同时降低购买成本,其次是所处公链的原生治理代币不同,对公式中的“C”参数与ETH的汇率进行了换算:

lSA的调整: SA在二次项的基础上增加了线性项和常数项,并降低了线性项的系数。这种调整使得价格曲线变得更加平缓,初始价格略有上升,但总体变化不明显。

lTOMO的调整: TOMO的调整相对简单,只是降低了二次项的系数,直接导致曲线增长速度变慢。

由于曲线变缓,SA和TOMO在相同Key供给量的情况下,价格比FT更低。一方面,更低的价格有助于吸引更多用户,扩大市场份额。另一方面,较低的增长速度可能削弱用户参与的热情,影响平台的长期发展。

PumpFun也是依靠BondingCurve(BC)起势的,BC曲线的核心在于,交易市场可以获得单边流动性支撑,用户与智能合约交互,虽然交易体验较为僵硬,实时交易价格偏离市场价值,但单边流动性为所有资产的起飞搭建了一条跑道。而DeFi配制成交易对则需要双边流动性。

从社交关系代币化到社交资产发行

以上提及的仿品均是从曲线参数调整的角度,辅以费率友好机制,业务上主打的仍是社交关系代币化,代币化目前存在两个问题,一是社交关系不会产生可期可视化的现金流,所以造成Key无价值支撑,第二个问题是交易后的场景仍是回到Web2平台,虽然Friendtech也做了一些信息流上面的探索。笔者了解到DeTikTok项目使用BondingCurve在做社交资产发行方面的探索,有一些设计比较有意思,经许可将部分设计分享到文章中。

1、首先,产品是面向社交资产发行的,虽然不如社交关系代币化操作简便易行有市场,但是从一开始就赋予了Key的属性,生命力可能比现有的Key更长远。

2、由于KOL自身社区的多样性,特别是购买力方面,DTT支持KOL启动BondingCurve时自定义指数和分母等参数,KOL可以自行决定曲线的陡峭程度,以匹配自身社区的购买力,同时再平衡社交资产的潜在价值。

3、Friendtech的社交关系代币化,理论上曲线是永恒交易的,而DeTikTok的社交资产发行会有一个合约清算的时点,时点可以是自动化触发,比如交易手续费达到初始设置值。

DeTikTok具体的运作流程如下:

1、KOL自定义曲线参数进行社交资产发行,并设置合约终止条件,如手续费收入代币达到2WUSDT对应价值。

2、合约根据自定义参数开启交易,在合约终止前,Key的交易参考现有FT产品,玩家可套利买卖。

3、手续费收入达到预先设置金额,合约终止交易,对Key的持有地址进行快照,执行社交资产分配。

4、随后根据后进先出原则,用户可以根据Key的买入顺序,倒序退出,这保证了高价进入者,可以以高价退出,避免现有FT产品普遍存在的严重退出踩踏行为。

此外,由于Key的持有者有着社交资产分配的预期,即便初期卖出套利,如果社交资产的吸引力足够强,最终还会买回Key以获得社交资产分配资格,促进交易,社交资产可以是NFT、白单甚至是代币份额。

用户最终可以根据购买Key的顺序取回合约中的资产,等于社交资产的分配资格类似是交易手续费的二阶函数,增加了博弈的吸引力并对其资产提供保障。

但在笔者看来DeTikTok少了很多无许可(Permissionless)和无需信任(Trustless

)的设计,因为行业低迷等原因,其产品也未急于推向市场。以DeTikTok举例的原因是其代表了社交赛道一种新的探索,但在当前基础设施发达的情况下,KOL等影响者有非常多的自动化平台或者工具进行资产发行,社交赛道目前还没有新的爆发条件。

结语

目前市场对Friendtech的看法是,它既未能吸引新用户,也未能保持早期用户的参与和满意度。社交平台应专注于建立长期可持续的产品和战略,而非追求短期利益。优先考虑持久解决方案,而非通过手续费机制抽取市场流动性。如果缺乏可持续的价值主张,仅靠炒作将导致用户迅速流失和巨大的失望。

从生产关系和生产力的角度理解SocialFi,生产关系的取决于生产力的发展,这句话具体到加密行业,就是不要想着有用生产关系去变革Web2,而是用Web3生产关系赋能新的生产力,这也是众多TwitterFI、TikTokFi和YoutubeFi未成功的原因,在生产力层面声没有新的创新满足用户和创作者的需求,生产关系无从建立。

在加密行业尚未得到大量普及,少量高净值用户集中的市场环境中,获得用户关注的均是Friendtech这种短期具有财富效用社交产品,此类情况预计还要持续数年,社交媒体是社会交往、自我认知和信息获取方式。满足了用户对归属感、自我表达、信息获取、情感支持、娱乐和职业发展的需求,需要一定规模的用户形成正反馈才可以打造出来,目前Web3的用户基数较小,很难汇聚大量用户需求形成一个复合产品。

FT有其划时代的积极意义,产品的崛起获得多个条件支撑,并成功形成了对Web2社交媒体平台的威胁和挑战,一鲸落万物生,FT也加速了Pumpfun的到来,新的Web3社交产品也会不断涌现,行业和Builder需要是耐心与恒心,最后祝大家假期愉快。