背景

9 月 23 日 USDC Treasury 再次在以太坊上新增铸造 5,000 万枚 USDC,这也是 Circle 自九月以来第二次新增铸造 5000 万枚 USDC。无独有偶地,另一个稳定币巨头 Tether 也在 9 月 16 日于以太坊新增铸造 10 亿枚 USDT。

除了两大市面上最主流的稳定币增发之外,Web 2 支付巨头 PayPal 推出的 PYUSD 则是强力进攻 Solana 生态,与借贷协议 Kamino 绑定。

根据 DeFiLlama 数据显示,2024 年以来稳定币整体市值已从 1300 亿美元成长至目前 1720 亿美元,年内涨幅高达 32%。

稳定币的增发并不像其他代币一样单一价值被稀释,由于背后担保品使其可以锚定一美元的特性,代表的是加密市场对于稳定币的需求增加,在理论上也被视为热钱涌入市场,为利多讯号。

即使今年稳定币的成长有目共睹,市场在这轮周期仍被诟病欠缺流动性、没有新进资金,上述理论是否被证明为伪?当中与币价、整体加密市场的 TVL 实际的关联性又是什么?上述各大稳定币发行商近期的战略动作又是什么?

就让 WOO X Research 带大家一探究竟。

美国农业部

数据情形

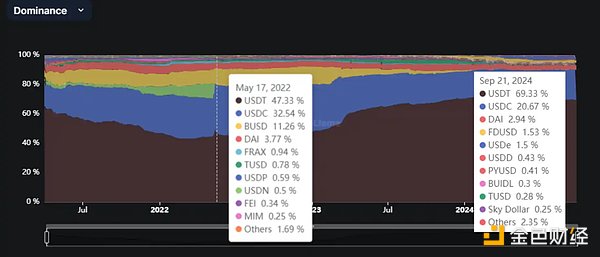

USDC 在 2022 年 3 月时市占率为 32%,之后受到硅谷银行破产倒闭影响,目前市占率仅剩 20.6%,市值也从 550 亿美元跌落到现在 350 亿美元。

虽说硅谷银行破产事件对 USDC 带来巨大冲击,但在 2024 年 7 月开始,USDC 先是在 Sol 上新增铸造 2.5 亿枚 USDC; 8 月继续在 Sol 上新增铸造 2 次 2.5 亿美元的 USDC,在以太坊则是增发 2 次 5000 万美元的 USDC

到近期九月则是拉高在以太坊铸币的频率,在三个礼拜内增发了 4 次 5000 万枚 USDC,共计 2 亿。

· 以太坊:9/23 5000 万、9/10 5000 万、9/9 5000 万、8/30 5000 万

· SOLANA:8/8 2.5 亿、7/20 2.5 亿

Circle 近三个月的疯狂印钞,增发约 8 亿 USDC,也使得 USDC 的市值在 2024 年呈现缓慢上升趋势,修复矽谷银行所带来的伤痕。

近期动态

增发的意义除了上述所提到的可能是热钱涌入的迹象,更代表发行商对于整体加密市场未来的看好。

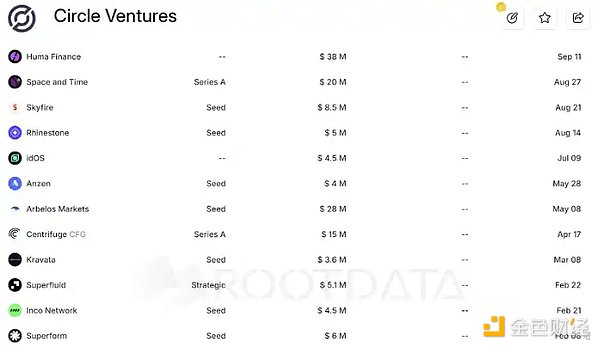

Circle Ventures 在 2024 年一共投资了 12 笔项目,一个月投资 1~2 个项目,投资项目类型多为支付、RWA 赛道,以及一些零星的基础设施。像是近期融资 3800 万新兴概念 PayFi 龙头 Huma Funance、RWA 信贷市场 Centrifuge 等。

USDC 虽是中心化稳定币,但却是 DeFi 中重要的底层资产,Circle 从自身业务如支付、RWA (稳定币把现实资产带到链上可以说是最早的 RWA) 出发,相关板块有着容纳大量资金的能力,待市场热络、整体 TVL 冲高之时,Circle 便能够链上、链下两边赚,成为名符其实的赚钱机器。而 Circle 创办人 Jeremy 在近期也表示正在推行 IPO 计画。

Jeremy 也在 Solana BreakPoint 大会上表示,近期正在探索 USDC 和 AI 代理的结合,用于确保钱包等基础设施的灵活与安全性。

从 USDC 增发、投资支付、RWA、基础设施赛道再到 AI 探索,Circle 动作频频,相关赛道值得持续关注。

泰达币

数据情形

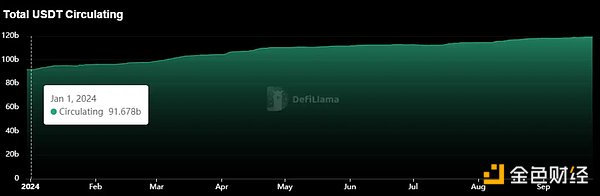

USDT 一直以来便是稳定币的霸主,市占率高达 7 成,主要流通量在 TRON 上,占比近 50%。整体市值高达 1200 亿美元,自今年以来成长 33%

USDT 增发以 10 亿为单位,今年在以太坊以及 TRON 各增发五次,也就是 100 亿美元。

· 以太坊:9/16 10 亿、8/21 10 亿、8/13 10 亿、5/21 10 亿、2/21 10 亿

· TRON:8/20 10 亿、6/15 10 亿、5/17 10 亿、4/4 10 亿、1/29 10 亿

USDT 占据了稳定币的大片江山,母公司 Tether 自然也赚得盆满钵满,从 Tether Q2 释出的财报显示,净营业利润达到 13 亿美元,2024 半年狂捞 52 亿美元,为历史新高。

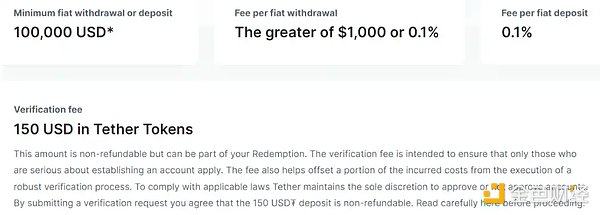

主要营收来源为存入、赎回时收取的 0.1% 手续费,另外还有帐户验证费、USDT 贷款利息收入等。

Tether 凭借着强大的市占率,带起网路效应,不论牛熊,成为加密市场上的印钞机。

近期动态

比起 Circle 从自身业务出发扩张版图,Tether 则是斜杠玩家。

近期 9 月 8 日宣布收购拉丁美洲农业巨头 Adecoagro 9.8% 的股份。7 月宣布开发去中心化 AI 模型,也投资云端 GPU 营运商的 Northern Data Group,高达 6.1 亿美元的债务融资。6 月投资比特币挖矿公司比特小鹿,买入一亿美元 BTDR 股票。

在 4 月更是宣布成立四个新业务部门,包含技术、金融、能源 (挖矿) 以及教育,并推出旗下风险投资部门 Tether Evo,向稳定币以外的赛道探索。

PY 美元

数据情形

PYUSD 不像 USDT、USDC 历史悠久,它在 2023 年由 PayPal 推出,目前仅在以太坊以及 Solana 上流通,流通比率约为 1:1,虽说上文以太坊与 Solana 在流通量略为相等,但 PYUSD 直到今年五月才上线 Solana,可以视为 PYUSD 为 Solana 当中的原生稳定币。PayPal 选择 Solana 是优秀的结算速度、低于一美分交易费用,以及拥有超过 2,500 名开发者的生态系。

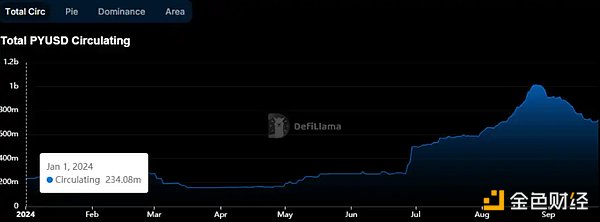

目前 PYUSD 市值为 7 亿 2200 万美元,自今年以来增速极快,一方面也受惠于今年 Solana 的突飞猛进,市值成长约为 3 倍,排行整体稳定币第七名。

而近期的流通量下跌,则归因于 Solana 上各种 DeFi 协议中对于 PYUSD 奖励年化报酬的下降。

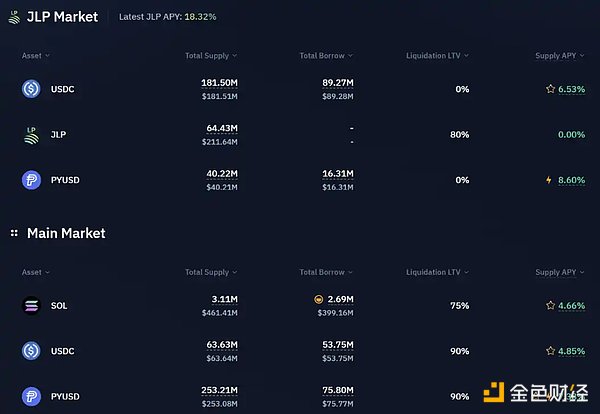

原先将 PYUSD 存入借贷协议 Kamino 进行放款,可以获得约 13% 的低风险收益,但随着活动结束,目前收益落在 7%~8% 之间,存款意愿降低,PYUSD 流通量因此减少。Kamino 当中的 PYUSD 占了 SOL 上总流通量的 78%,因此资金从协议出逃对于 PYUSD 的影响极大,也是 PYUSD 持有者的需要考虑的风险之一。

近期动态

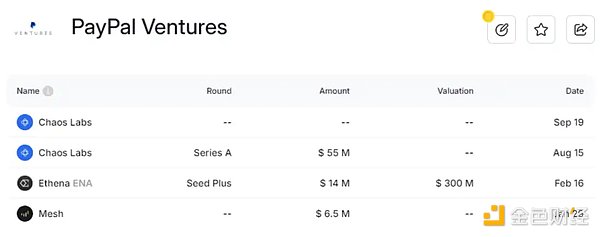

PayPal 在去年 8 月推出 PYUSD,看似入局较晚,其实是 PayPal Ventures 早在 2019 年便有加密项目投资纪录。今年有 4 笔投资,共三个项目,其中链上风控公司 Chaos Labs 共三轮融资皆有参与 (种子轮于 2023 年领投)

此外也包含今年红极一时的收息稳定币项目 Ethena、支付平台 Mesh。可以看出 PayPal 的发展方向仍围绕着本身稳定币与支付业务。

稳定币市值与 DeFi TVL & 比特币价格关联

复盘过去经验可以发现,稳定币市值与比特币价格的关联性如下

2021 年,比特币价格上升的同时,稳定币市值也在增加,这代表资金正流入加密货币市场,投资者可能将资金暂时停留在稳定币,等待机会买入比特币或其他加密资产。

2022 年,随着市场下跌,比特币价格与稳定币市值都出现下降,这表示资金正在撤离市场,投资者将稳定币兑换回法币或直接提取资金。

2023 年至 2024 年,比特币价格和稳定币市值均呈现逐渐上升的趋势,暗示着市场重新恢复兴趣,资金再次流入加密货币市场。

比特币价格与稳定币市值之间存在着强烈的正相关关系。当比特币价格上升时,稳定币市值通常会增加,这表明市场资金流入;反之,当比特币价格下降时,稳定币市值也会减少,表示市场资金流出。

而 DeFi TVL 的走势与稳定币市值更是强烈正相关,折线图几乎完美重合。近期稳定币不断增发,我们也可以期望市场在热钱不断涌入之后,无论是比特币、山寨币皆能恢复流动性。