2020 年夏天被称为“DeFi 之夏”,对于加密行业来说是一个不可思议的时期。DeFi 首次不再只是一个理论概念,而是一个在实践中行之有效的概念。在此期间,我们目睹了几个 DeFi 原语的流行度激增——DEX(去中心化交易所)Uniswap,借贷协议aave,算法稳定币Sky(原MakerDAO),还有更多。

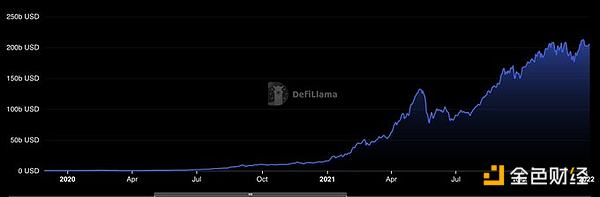

随后,DeFi 应用程序中的总锁定价值 (TVL) 大幅增长。从 2020 年初的约 6 亿美元,到年底,TVL 上升到 160 多亿美元,并在 2021 年 12 月达到历史最高水平,超过 2100 亿美元。这一增长还伴随着 DeFi 领域的强劲牛市。

来源: DeFi Llama

来源: DeFi Llama

我们可以说,“DeFi 之夏”背后的主要催化剂有两个:

1)DeFi 协议取得突破性进展,使其具备扩展能力并提供了清晰的用例。

2)美联储开始宽松周期,在此期间大幅降息以刺激经济。这使得系统内的流动性充裕,并激励人们寻求更多奇特的收益机会,因为传统的无风险利率非常低。这是 DeFi 蓬勃发展的完美条件。

来源:圣路易斯联储分行

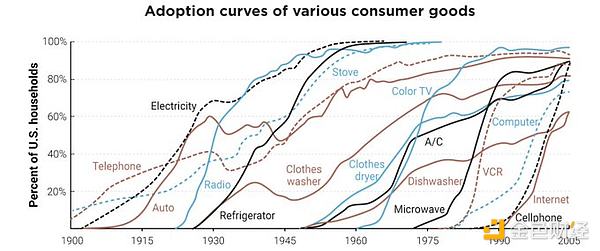

但是,与许多新的颠覆性技术一样,DeFi 的采用遵循了常见的 S 曲线路径,通常被称为 Gartner 炒作周期。

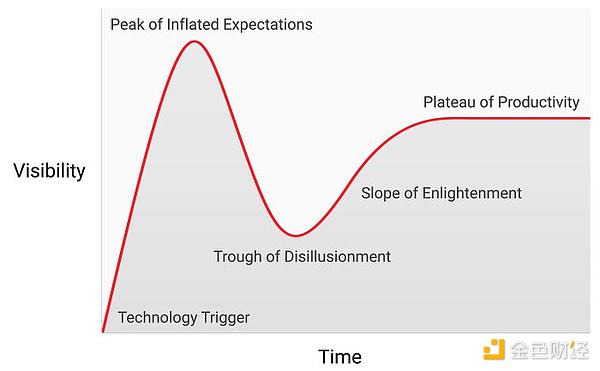

从宏观层面来看,情况是这样的:在“DeFi 之夏”开始时,早期买家对他们所投资技术的变革性质有着强烈的信念。对于 DeFi 来说,它的想法是它可以从根本上改变当前的金融体系。然而,随着越来越多的人进入市场,热情达到顶峰,购买越来越多地受到投机者的驱动,他们对快速获利的兴趣超过了对底层技术的兴趣。在这种兴奋的高峰之后,价格下跌,公众对 DeFi 的兴趣减弱,我们面临熊市,随后是一段漫长的停滞期。

然而,有充分的理由表明,这个无聊的停滞阶段并不是 DeFi 的终结,而是走向大规模采用的真正旅程的开始。在此期间,开发人员继续开发,坚定的信徒数量也在缓慢增长。这为 Gartner 炒作周期的下一轮迭代奠定了坚实的基础,下一轮迭代可能会带来更多的采用者,规模也将更大。

DeFi 复兴

截至撰写本文时,这种情况似乎有望推动 DeFi 复兴。与上一届 DeFi 之夏背后的催化剂类似,我们目前拥有:正在构建新一代更加成熟的 DeFi 协议;健康且不断增长的 DeFi 指标;机构参与者的到来;以及美联储的宽松周期正在进行中。再次,这是 DeFi 蓬勃发展的完美环境。

为了更清楚地了解,让我们分析一下这些组件:

迈向 DeFi 2.0

多年来,DeFi 协议和应用程序已从 2020 年最初的炒作浪潮中发展壮大。这些协议第一次迭代所面临的许多问题和限制都已得到解决,从而形成了更加成熟的生态系统。这就是我们现在所说的 DeFi 2.0 运动的兴起。

一些关键的改进包括:

更好的用户体验

跨链互操作性

改善财务架构

提高可扩展性

增强链上治理

提高安全性

适当的风险管理

此外,我们还看到了一些新用例的出现。DeFi 不再像早期那样只涉及交易和借贷。再质押、流动性质押、原生收益、新的稳定币解决方案和现实世界资产 (RWA) 代币化等新趋势使生态系统更加活跃。但更令人兴奋的是,我们还看到新的原语在我们说话的同时不断被构建。最新引起我注意的是建立在现有借贷基础设施之上的链上信用违约掉期 (CDS) 和固定利率/定期贷款。

健康且不断增长的 DeFi 指标

自 2023 年底以来,随着新一波 DeFi 协议的出现,我们见证了 DeFi 活动的复苏。

首先,从加密生态系统中的总锁定价值 (TVL) 来看,我们观察到,在经历了一段长时间的停滞之后,势头开始恢复。从 2023 年 10 月的 410 亿美元,TVL 增长了近两倍,在 2024 年 6 月达到 1180 亿美元的局部高点,然后稳定到目前的 850 亿美元左右。虽然这仍低于历史最高水平 (ATH),但仍然是一个显着的上升趋势。有充分的理由表明,这可能是 TVL 长期上升趋势的第一波。

来源: DeFi Llama

来源: DeFi Llama

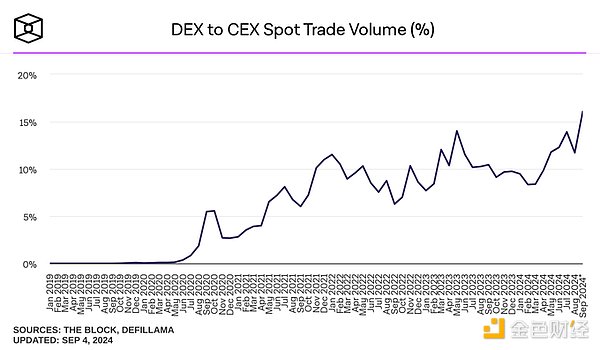

另一个有趣的指标是 DEX 到 CEX 的现货交易量,它衡量中心化交易所 (CEX) 和去中心化交易所 (DEX) 之间的相对交易活动。我们再次注意到一个积极的长期趋势,表明越来越多的交易量正在转移到链上。

来源:The Block

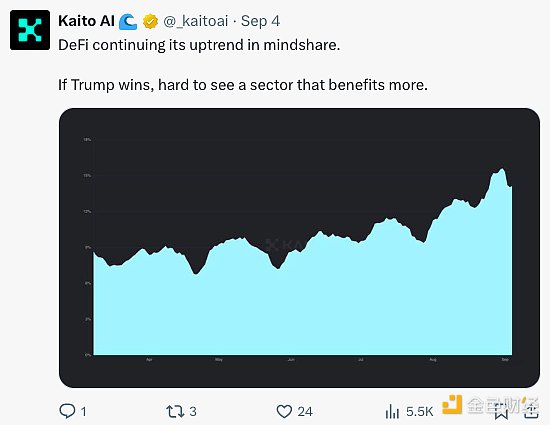

最后但并非最不重要的一点是,近几个月来,DeFi 领域相对于更广泛的加密生态系统所占据的市场份额一直在上升。在一个每个人都在争夺注意力的市场中,DeFi 开始再次引起轰动。

KaitoAI:DeFi 在心智份额上继续呈现上升趋势。如果特朗普获胜,很难看到哪个行业会受益更多。

机构参与者的到来

虽然“DeFi 之夏”的第一批 DeFi 参与者大多是试图掌握这项新技术力量的个人,但新一波 DeFi 协议已经开始吸引几家大型传统金融参与者进入 DeFi 领域。

今年 3 月,全球最大的资产管理公司贝莱德在以太坊区块链上推出了其首只代币化基金——贝莱德美元机构数字流动性基金 (BUIDL 基金),让投资者可以直接在链上赚取美国国债收益。贝莱德的这一首个 DeFi 计划取得了明显的成功,该基金已经吸引了超过 5 亿美元的资产管理规模。

另一个值得注意的机构兴趣日益增长的例子是 PayPal 的 PYUSD 稳定币,该币最近达到了一个重要的里程碑:推出仅一年后,市值就超过 10 亿美元。

这些例子表明,更广泛的金融行业终于开始承认在去中心化的区块链技术上构建金融系统的价值主张。引用 PayPal 首席技术官的话:“如果它可以降低我的总体成本并同时给我带来好处,为什么不接受它呢?”随着越来越多的机构参与者开始尝试这项技术,我们可以说这应该成为 DeFi 领域的强大催化剂。

美联储宽松周期正在进行中

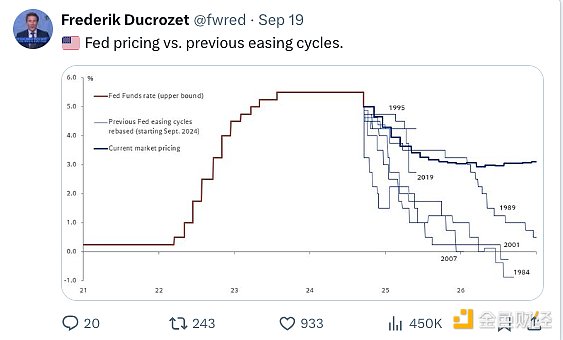

除了上述几点之外,美国货币政策的当前走势也是 DeFi 的另一个潜在催化剂。事实上,我们刚刚跨过了经济的一个重大拐点。自新冠疫情后美联储开始抗击通胀以来,美联储首次在最近的 9 月 FOMC 会议上降息 50 个基点,这是一个强烈的信号,表明新一轮宽松周期正在进行中。联邦基金利率的预期走势进一步证明了这一点。

新一轮货币宽松周期的开始支持了 DeFi 牛市的两个关键论点:

1)这一宽松周期必然会增加系统中的流动性。流动性是金融市场的关键要素,过剩的流动性是有益的,因为这意味着有更多资金可以进入市场。DeFi 和更广泛的加密市场必然会从中受益。

2)联邦利率下降也将机械地增加 DeFi 收益率的相对吸引力。简而言之,随着传统无风险利率下降,投资者将开始寻求其他收益机会。这可能会导致市场转向 DeFi,DeFi 提供了稳定币和其他更奇特的策略的广泛诱人收益率——比几年前更加安全和可靠。

历史会重复吗?

总而言之,似乎有多种因素趋于一致,预示着 DeFi 将会复苏。

一方面,我们目睹了几个新的 DeFi 原语的出现,它们比几年前更加安全、可扩展和成熟。DeFi 已经证明了它的弹性,并成为加密领域中少数几个具有经过验证的用例和实际采用的领域之一。

另一方面,当前的货币条件也支持 DeFi 的复苏。这与上一个 DeFi 夏季的情况类似,当前的 DeFi 指标表明,我们可能正处于更大上升趋势的开始阶段。

历史不会重演,但总会押韵。