关于美联储 11 月预期降息幅度的争论正在加剧,随着官员们开始权衡下一步行动,交易员加大了对与央行走势密切相关的期货的押注。

周二,美国消费者信心数据弱于预期,投资者更倾向于在 11 月 7 日的决定中连续第二次降息半个百分点。结果是,这基本上变成了掉期市场上的抛硬币游戏,在另一次超额降息和更标准的四分之一个百分点降息之间进行选择。

掉期交易员目前预计,美联储今年余下的两次降息决定(第二次将于 12 月 18 日宣布)将总共降息约四分之三个百分点,这意味着其中一次会议将降息半个基点。

“我们越来越倾向于降息 50 个基点,”波士顿宏利投资管理公司高级投资组合经理 Nathan Thooft 表示。“尽管我们官方没有改变立场,今年的降息幅度是两个四分之一个百分点——一次在 11 月,一次在 12 月。”

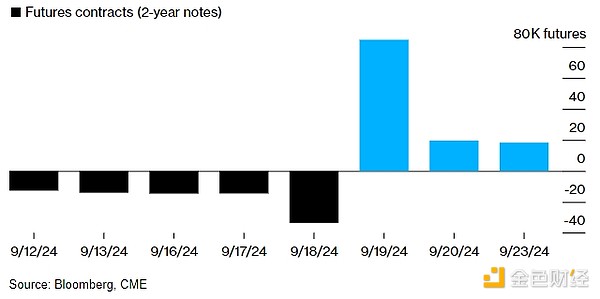

仓位数据显示,自上周美联储做出决定以来,利率市场已开始为 11 月 7 日做准备。两年期国债期货的未平仓合约大幅增加。交易员持有的 2024 年 12 月期限国债的仓位数量已攀升至约 440 万份合约,创下迄今为止的最高水平。与担保隔夜融资利率 (SRR) 挂钩的 12 月期货的押注也显著增加。

然而,由于各决策者对 11 月会议发出的信号不一,交易员目前并没有在一个方向上进行大量押注。这与 9 月 18 日美联储降息半个百分点之前的情况不同,当时期货押注倾向于降息幅度如此之大。

美国两年期国债期货未平仓合约变化

交易员在美联储会议前平仓,然后在会议结束后增加风险。

周二,美联储理事米歇尔·鲍曼表示,央行应以“有节制”的步伐降息,此前两名官员在前一天淡化了降息半个百分点的可能性。与此同时,芝加哥联邦储备银行的奥斯坦·古尔斯比表示,利率需要“大幅”降低。

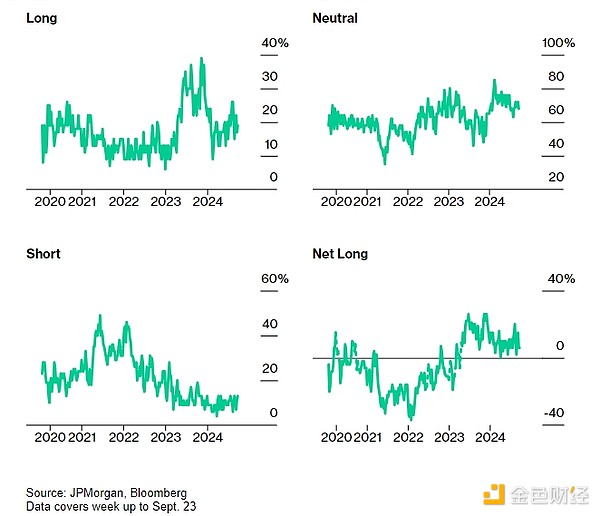

与此同时,在现金国债方面,上周美联储会议前的看涨势头依然完好,摩根大通的国债客户在截至 9 月 23 日的一周内保持净多头仓位稳定。随着债券市场在美联储降息后大幅增加曲线陡化交易,基准 10 年期国债收益率在此期间上涨了约 12 个基点,达到约 3.73%。

以下是利率市场最新持仓指标的概述:

摩根大通调查

最近一周,摩根大通国债客户直接多头仓位和直接空头仓位均增加了 2 个百分点,净多头仓位保持不变,为 6 个百分点。全客户直接空头仓位目前为一个月以来最高。

摩根大通财务部全客户定位调查

客户直接多头持仓升至 12 月以来最高水平。

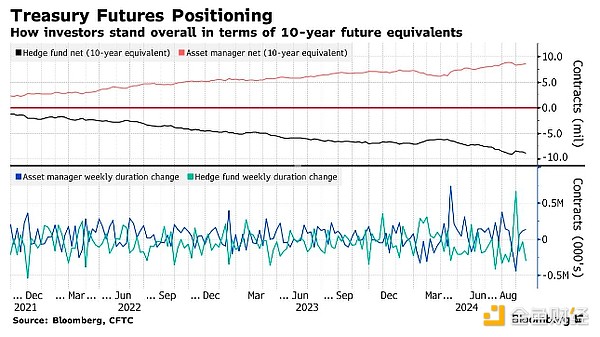

资产管理公司、对冲基金做多 SOFR 期货

资产管理公司和杠杆基金在 SOFR 期货中的持仓仍为净多头,这表明他们正在为进一步降息做准备。

商品期货交易委员会的数据显示,截至 9 月 17 日(美联储降息前一天)当周,资产管理公司的净多头仓位每增加一个基点风险就增加约 200 万美元,而对冲基金每增加一个基点就平掉约 260 万美元的 SOFR 期货多头仓位。

在国债期货方面,报告周内,资产管理公司的净多头仓位增加了约 135,000 份 10 年期国债期货等价仓位,而对冲基金的净空头仓位增加了近 300,000 份 10 年期国债期货等价仓位。

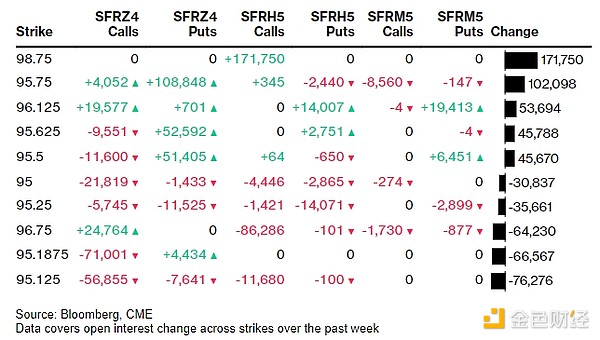

最活跃的 SOFR 期权

在过去一周,98.75 SOFR 期权行权价是最活跃的期权之一。这是因为通过 SFRH5 97.75/98.75 2x3 看涨期权价差在 Mar25 看涨期权中建立了大量鸽派头寸,其中已形成约 80,000 的多头头寸。在最近的资金流入(包括 SFRZ4 96.00/95.75 1x2 看跌期权价差的买家)后,95.75 行权价中出现了额外头寸增加,12 月 24 日看跌期权大幅上涨。

最活跃的 SOFR 期权执行价

SOFR 期权执行价前 5 名与后 5 名的每周净变化

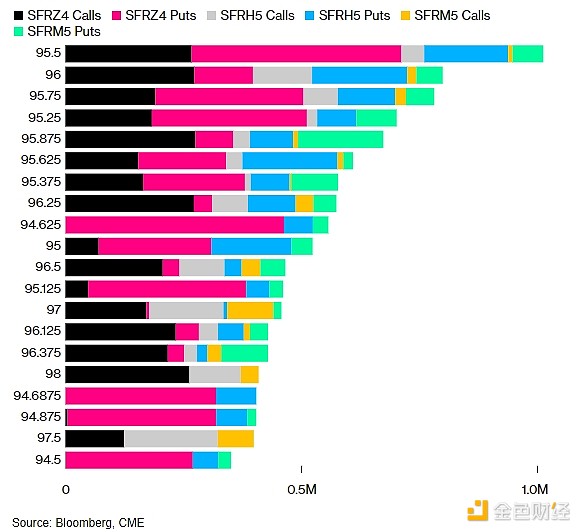

SOFR 期权热图

在截至 2025 年 6 月期限的 SOFR 期权中,95.50 执行价仍处于最高水平,大量 12 月 24 日看涨期权和看跌期权占据该水平。最近有一些 12 月 24 日 95.50 看跌期权的直接买入增加了对该执行价的未平仓头寸。过去一周,下跌活动也有所增加,包括 SFRZ4 95.625/95.50 看跌价差以 1 的价格买入 SFRZ4 95.5625/95.4375 看跌价差。

SOFR 期权未平仓合约

12 月 24 日、3 月 25 日和 6 月 25 日期限内未平仓 SOFR 期权头寸前 20 名。

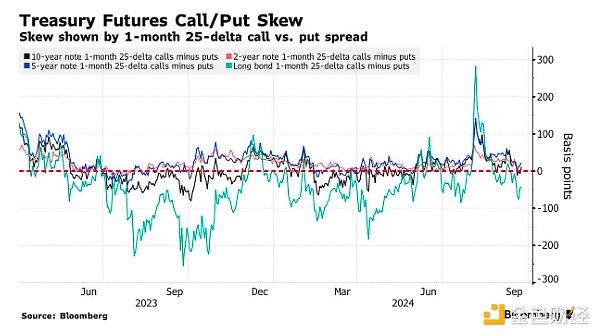

期权溢价保持接近中性水平

过去一周,为对冲市场而支付的溢价在从前端到中期债券的范围内继续徘徊在中性水平附近,而几周前,由于交易员期待市场继续上涨,溢价飙升至看涨溢价。在曲线的长端,溢价开始上涨以对冲抛售,这体现在长期债券看涨/看跌价差的负偏斜上,因为交易员预计曲线会更陡峭。