摘要

以太坊网络是市值和总锁定价值方面领先的智能合约区块链[1],它承载着丰富的应用程序,其中许多应用程序都提供自己的可投资代币。然而,以太坊生态系统非常多样化,每个代币都有独特的基本面。

在研究更广泛的生态系统时,人们可能会关注那些表现出强大基本特征的代币。这些因素可能包括强大的用户参与度、透明的价值创造机制和受控的供应增长。在以太坊生态系统中,一些表现出这些特征的著名资产是与去中心化金融应用程序相关的代币,如 AAVE、MKR 和 UNI,以及与质押应用程序相关的 LDO。

以太坊网络的设计意味着平台上的大多数活动都与其原生代币 Ether (ETH) 相关联。因此,ETH 的价值往往反映了以太坊生态系统的整体活动和增长。网络使用量和代币价值之间的关系是以太坊经济模型的一个显著方面。

ETH beta 策略旨在使用替代代币模仿 ETH 的表现,与直接持有 ETH 相比,其表现不佳,正如我们在本分析中所示(图 4)。这是因为大多数替代代币都落后于 ETH,只有少数代币超过它。另一种方法是分散投资于多个有前途的项目,而不是专注于单一的替代代币。

以太坊的核心是一个基于区块链的平台,使开发人员能够构建和部署智能合约和去中心化应用程序 (dApp)。这一功能催生了一个涵盖各个领域的丰富项目生态系统,包括去中心化金融 (DeFi)、非同质化代币 (NFT) 和游戏。其中许多项目都发行了自己的代币,扩大了加密资产生态系统。

然而,投资者必须意识到,以太坊生态系统中的资产远非统一。代币在用例、供应通胀、历史波动性和价值累积机制方面可能存在很大差异。有些代币用作去中心化自治组织 (DAO) 的治理代币,有些代币用作特定应用程序中的实用代币,还有一些代币用作现实世界资产的代表。

探索 ETH 生态系统

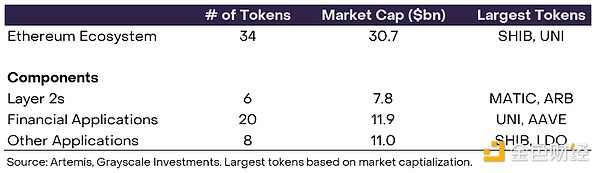

虽然以太坊生态系统包含数以万计的代币[2],但在本报告中,我们重点关注 Grayscale Crypto Sectors 中指定的一组重要资产——这是我们对数字资产和相关指数系列进行系统分类的框架。这些资产代表了以太坊生态系统的各个方面,从 DeFi 协议到第 2 层解决方案和基础设施项目(图 1)[3]。

图表 1:以太坊生态系统代币与灰度加密货币部门

鉴于生态系统的复杂性,我们可以根据 Grayscale Crypto Sectors 数据将主要组成部分分类如下(有关术语的更多背景信息,请参阅 Grayscale 词汇表):

第 2 层 (L2) 解决方案,例如 Polygon (MATIC)、Arbitrum (ARB) 和 Optimism (OP),旨在通过处理主链外的交易来提高以太坊的可扩展性,旨在提高速度并降低费用,同时保持网络安全。

金融应用程序利用智能合约提供无需传统中介的金融服务。值得注意的例子包括领先的去中心化交易所 Uniswap (UNI)、主要借贷平台 Aave (AAVE) 和 DAI 稳定币背后的协议 MakerDAO (MKR)。

其他应用程序包括支持更广泛生态系统的广泛服务。例如,以太坊名称服务 (ENS) 提供分布式命名系统。在 NFT 领域,像 Blur 这样的市场在交易者中获得了关注。最后,虽然柴犬(SHIB)等 meme 代币不是以太坊的核心功能,但就市值和社区参与度而言,它已成为生态系统的重要组成部分[4]。

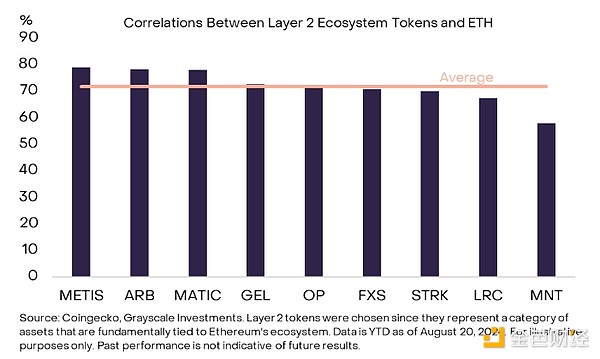

“高贝塔”论点

加密原生投资者有时将生态系统资产视为投资以太坊发展的“高贝塔”方式。这种观点并非毫无道理,因为许多生态系统资产确实显示出与以太坊年初至今 (YTD) 回报的高短期相关性(图表 2)。然而,这种观点过于简单化了这些资产的复杂性。每个生态系统代币都有独特的功能,应单独评估。

图 2:以太坊生态系统代币年初至今往往与 ETH 保持相关性

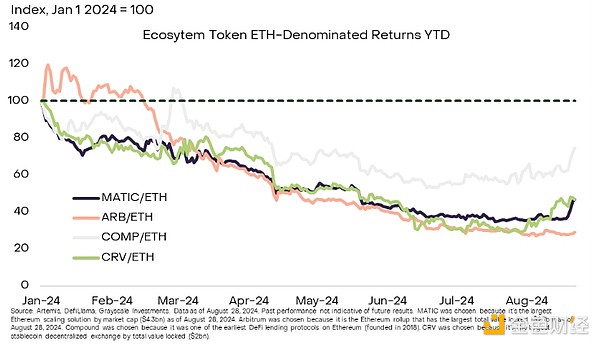

今年精选资产的表现突显出,短期相关性可能对资产的中期表现没有很好的指导作用。例如,ETH 本身今年迄今已升值 14%。与此同时,ARB 和 MATIC(两个相对较大的 Layer 2 解决方案,与 ETH 具有较高的短期相关性)实际上分别下跌了 54% 和 65%%(图表 3)。尽管这些协议深度集成,并且可能共享许多相同的用户,但代币的基本面以及价格回报可能会大不相同。

图 3:今年迄今,一些著名的以太坊生态系统代币表现不及 ETH

代币多样性

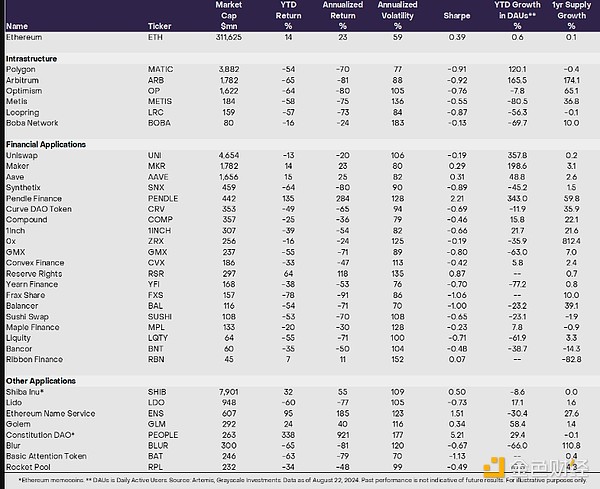

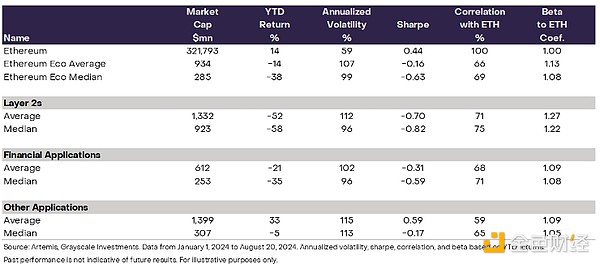

以太坊生态系统是多样化的,资产在多个维度上存在显著差异(图 4):

图 4:以太坊生态系统资产根据用例和基本面存在显著差异

以太坊生态系统的波动性和风险调整回报表明,与 ETH 相比,代币通常表现出更高的波动性,这反映了 ETH 作为更大、更成熟的资产的地位。因此,只有少数生态系统代币能够实现比 ETH 本身更高的夏普比率[5],这凸显了在风险调整的基础上超越生态系统基础资产的挑战。

以太坊生态系统代币表现出多样化的供应增长方式,与 ETH 的(主要)通货紧缩模型[6] 不同。新项目通常使用较高的初始通胀来促进采用和资助开发,而成熟项目可能会减少或固定供应计划。一些代币实施自适应机制,根据使用情况或市场条件调整供应。这些通胀策略可以显著影响代币的长期价值。如果需求增长不匹配,高通胀可能会抑制价格,而精心设计的时间表可以帮助支持可持续增长。代币供应增长模式通常反映了项目的成熟度和价值创造过程。

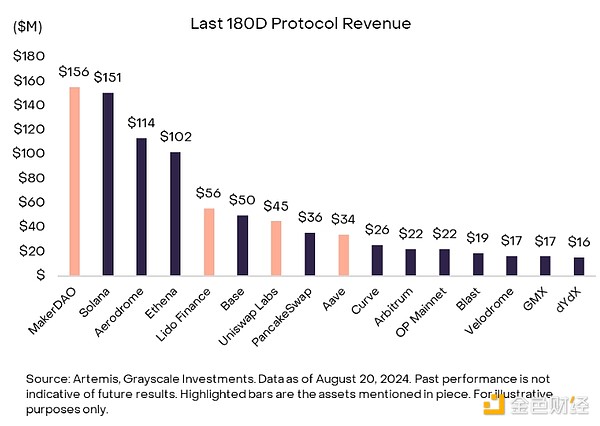

通过总锁定价值 (TVL)、每日活跃用户、交易量和产生的费用等关键指标衡量的特定应用活动趋势可以表明项目的吸引力和经济可行性。例如,DeFi 协议中 TVL 的上升可能表明用户信任度和资本效率的提高,而交易费用的增加可能表明对该服务的需求很高。然而,这些指标应该结合具体情况来解释;第 2 层解决方案可能优先考虑低费用和高交易量,而借贷平台可能专注于 TVL 增长。此外,这些指标的趋势可以揭示以太坊生态系统特定领域的竞争动态。强大的链上指标并不总是与代币价格升值直接相关,正如在一些情况下所见,由于代币分发或市场情绪等因素,具有高 TVL 或费用产生的协议可能仍会经历令人失望的代币表现。

性能比较

图 5:ETH 表现领先平均水平和中位数

到目前为止,ETH 在 2024 年的平均和中位累计收益方面均优于其生态系统代币(图表 5)。ETH 还表现出更好的风险调整后表现,这体现在更高的夏普比率上。然而,从长期历史数据来看,情况更加微妙。在某些牛市期间,一些以太坊生态系统代币的平均表现优于 ETH。例如,在 2020-2021 年的牛市中,SHIB 等 meme 代币明显超过 ETH[7],提高了生态系统代币篮子的平均回报率。

今年迄今为止,ConstitutionDAO(我们也认为是 memecoin)和 ENS 等特定代币是其他应用类别表现优异的主要贡献者。相比之下,在此期间,第 2 层解决方案和金融应用的表现不及 ETH。Grayscale Research 认为,生态系统代币的超额回报潜力似乎集中在少数表现优异的资产上。

今年迄今,ETH 的表现往往优于其生态系统代币,无论是平均水平还是中位数。然而,生态系统中少数表现突出的代币可能会超越 ETH(图 4)。该分析表明,虽然生态系统代币可以提供获得重大收益的机会,但这些机会分布并不均匀。从历史上看,ETH 在较长时间内表现更稳定。

鉴于生态系统代币的表现分布,一篮子生态系统资产可以提供潜在的表现优异者的风险,同时有助于降低选择表现不佳者的风险。

资产选择方法

虽然多元化的以太坊生态系统资产组合可以成为一种可行的投资策略,但更有针对性地专注于特定资产选择的方法可能会产生更好的结果——尽管同时引入了更多特殊风险。这种方法涉及识别具有良好基本面和/或潜在积极催化剂的资产。资产选择的关键考虑因素包括强劲或不断改善的基本面(例如使用指标、市场领导地位和创新功能)、合理的通胀率和价格趋势。

一些代币显示出强劲的基本面,但近期价格表现不佳,可能提供有吸引力的切入点。例如,UNI(Uniswap)作为关键的 DeFi 原语表现出很高的使用率,但经历了区间价格走势。同样,LDO(Lido)在流动性质押方面处于领先地位,尽管价格表现不佳,但 TVL 与市值的比率很高。 MKR(Maker)和 AAVE 等其他代币在这两个指标上都表现出色,其中 MKR 占据了以太坊近 40% 的 DeFi 利润[8],并持有最大的现实世界资产组合,而 AAVE 实现了创纪录的用户参与度,在 14 个活跃市场中的 TVL 超过 110 亿美元。[9]

图 6:一些代币表现出强劲的协议基本面,但相对价格走势较弱

同样重要的是谨慎对待某些资产。潜在的考虑因素可能包括除了治理之外效用有限的代币,尤其是当它们的市值大大超过它们所管理的资产的价值时。用户群减少或费用持续为负的项目可能表明相关性下降或经济模式不可持续。大型、定期的代币解锁事件也有助于产生抛售压力和波动性。最后,市值较大但 TVL 相对较小或缺乏明显增长催化剂的资产往往被高估。对于 Grayscale Research 来说,这些特征通常表明代币的当前估值与其基本效用或增长前景不一致。

在评估已经衰落或失败的以太坊生态系统代币项目时,不仅仅是当前的成功可以成为重要信息——换句话说,要控制幸存者偏差。例如,像 Augur 这样曾经流行的项目随着时间的推移,使用率和相关性显著下降。2017-2018 年首次代币发行热潮中的许多代币已经完全失去了相关性。如果只考虑当前的主要参与者,我们可能会高估整体成功率、低估风险,并误解项目成功或失败背后的真正因素。

这种战略方法旨在识别具有实际效用、不断增长的用户群和有效代币经济学的资产,这些资产可能优于简单的篮子策略。然而,它需要持续的研究和定期的投资组合调整。

结论

从我们对以太坊生态系统资产的分析中,我们得出了几个关键点。作为众多 dApp 的平台,以太坊的原生代币 ETH 或许是参与整个生态系统增长的最简单方式。以太坊网络是许多 dApp 的基础架构,但 ETH 还具有几个特定优势:供应增长低,尤其是合并后,这有利于长期保值;交易所交易产品的需求可能增加,正如最近的批准和发布所见;以及强大的网络效应,因为以太坊在智能合约平台中的主导地位继续吸引着开发者和用户(有关更多详细信息,请参阅我们的《Grayscale:以太坊为何表现不佳?未来行情会怎么走?》报告)。

以太坊生态系统充满了创新项目,这些项目可能提供更多潜在的上升空间,同时也让投资者面临更多的潜在风险。其中包括彻底改变金融服务的 DeFi 协议、解决可扩展性的第 2 层解决方案以及支持更广泛生态系统的基础设施项目。多元化投资方法(例如投资一篮子资产,例如精选的顶级 DeFi 代币)可以广泛参与生态系统的增长,同时寻求降低某些项目特定风险。或者,基于研究的选择性方法,根据项目的基本面、实用性和增长前景仔细选择单个项目,尽管风险较高,但可能会产生更高的回报。

参考文献

[1] 截至 2024 年 8 月 27 日,以太坊是按市值和总锁定价值计算最大的智能合约平台。来源:CoinGecko、DefiLlama

[2] https://coinmarketcap.com/view/ethereum-ecosystem/

[3] 注:以太坊 (ETH) 本身的市值约为 3190 亿美元,使生态系统中的其他资产相形见绌。来源:Artemis、Grayscale Investments。截至 2024 年 8 月 27 日的数据。

[4] 截至 2024 年 8 月 27 日,Shiba 按市值排名第 13 位。来源:Artemis、Grayscale Investments

[5] 夏普比率将投资的回报与其风险进行比较。夏普比率的分子是回报,分母是同一时期回报的标准差。

[6]https://consensys.io/blog/what-is-eip-1559-how-will-it-change-ethereum

[7]https://decrypt.co/89069/bigger-gains-than-bitcoin-or-ethereum-top-crypto-assets-2021

[8] https://www.syncracy.io/writing/makerdao-thesis

[9] https://defillama.com/protocol/aave#information