原文:Narrow Boom: The Mismatch of Token Supply and Demand in the Current Cycle

过去的共识是,BTC 价格上涨会导致 ETH 产生涓滴财富效应,并最终蔓延至“山寨币”的长尾——这是一个常用来描述除两大“主流”之外的所有其他加密资产的可爱术语。我们在上个周期看到了这种动态。当 BTC 和 ETH 上涨时,其他一切也都上涨。

目前,主流代币(尤其是BTC)与市场其他部分的脱节程度比以往任何时候都大。尽管BTC过去 12 个月上涨了约 130%,但我们还没有看到许多人期待的“全面反弹”。

我们已经看到了少数表现优异的代币 — — Solana、AI、memecoins — — 但大部分加密货币市场的表现都远远落后。

分化是本轮周期的焦点,而且这种情况很可能会持续下去。

作为背景,在 2017 年周期中,加密货币总市值从约 400 亿美元增长至近 7400 亿美元(约 18 倍)。“山寨币”的市值从基本为零增长至超过 4000 亿美元——其中 90% 的增长发生在 2017 年下半年。

在 2020-2021 年周期中,总市场从约 2800 亿美元的基础增长至近 2.8 万亿美元(约 10 倍),而“山寨币”的市值从约 700 亿美元飙升至 1 万亿美元(约 15 倍)。

但在这个周期中,整个加密货币市场仅增长了 2 倍——而“山寨币”的市值增长更少。即使在 2024 年 3 月市场达到顶峰时,山寨币总市值仍比 2021 年 11 月的前期高点低约 2000 亿美元。

所有市场都只是供需的函数。过去几年,加密货币市场增长迅猛,但新代币的总供应量也随之增长,加密货币市场目前正遭受严重的供应失衡。

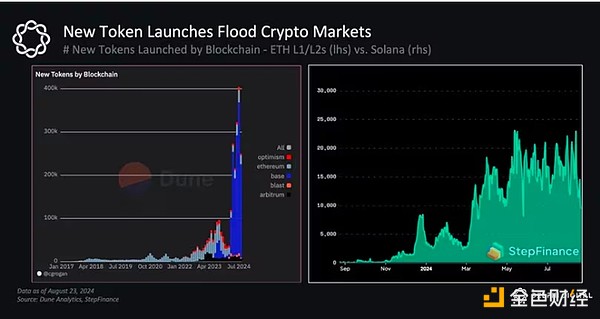

如今,新代币的供应数量正以加密市场有史以来最快的速度增长。DIY 代币发行平台(如 pump.fun)的兴起引发了新代币发行量的激增,其中大部分是 memecoin。

与此同时,随着几年前风险投资浪潮的到来,大型协议和 dApp 的代币解锁数量开始涌入市场。私人投资伴随着回报预期,而在加密货币中,退出流动性通常以出售代币的形式出现。

我们看到市值 10 亿美元的代币数量同比增长了 50%。更多代币的估值更高,意味着需要更多资本来支撑其价格。

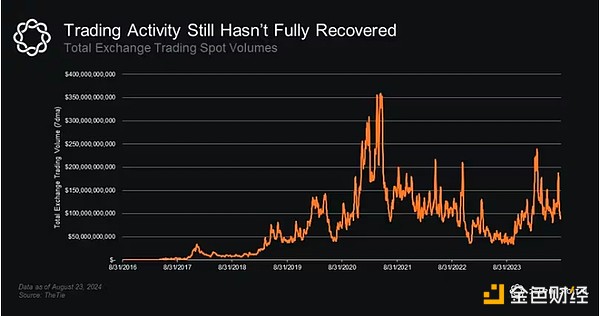

但到目前为止,需求还没有跟上步伐。例如,主要交易所的交易量尚未恢复到上一周期的高点。

与上一个周期相比,另一个主要区别是加密信贷和贷款增长乏力,而加密贷款助长了我们在 2021 年看到的购买狂潮。在低利率和风险偏好不断上升的背景下,加密贷款市场在 2021-2022 年达到顶峰。作为背景,Genesis 的贷款账簿在 2022 年第一季度达到峰值,约为 150 亿美元,同比增长 62%(总贷款发放量在前一季度达到 500 亿美元的峰值)。

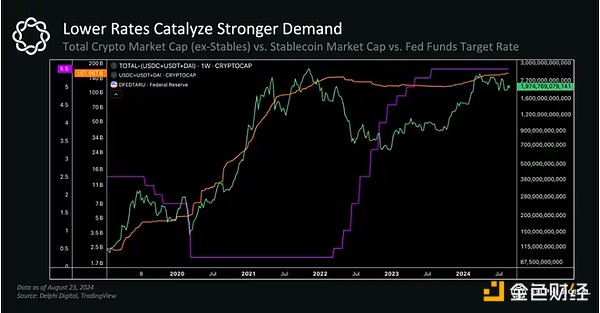

然而,许多主要机构贷方(例如 BlockFi、Celsius、Voyager、Genesis)的倒闭阻碍了这些贷方所推动的投机需求。尽管我们已经开始看到复苏的迹象,随着 Coinbase 的机构融资业务等新进入者的加入,但与几年前相比,这一领域仍然不温不火。此外,如今的高利率环境也降低了将资金转移到波动市场的动机,尤其是当另一种选择是获得现金或稳定币持有量的 5% 回报时。

随着万能的美联储开始降息——市场一致预期——我们预计风险情绪和信贷条件将有所改善,因为将资本转移到链上的风险回报将变得更加有利。较低的利率还可以重新点燃稳定币总市值的增长,这是随着链上活动回升而需求上升的一个很好的指标。

这可能会激发加密货币市场目前急需的需求。但这是否会成为许多人期待的“万物复苏”的火花,还有待观察。