来源:Grayscale;编译:白水,金色财经

摘要

由于对美国经济前景和更广泛的金融市场波动的担忧,加密货币估值在 8 月初下跌。以太坊表现不佳,可能是由于期货市场仓位增加以及少数大持有者的抛售。

如果美国经济继续走在“软着陆”的道路上,Grayscale Research 预计代币估值将反弹。

然而,即使在较弱的经济环境中,Grayscale Research 也有理由相信价格的下行风险可能比过去更有限。

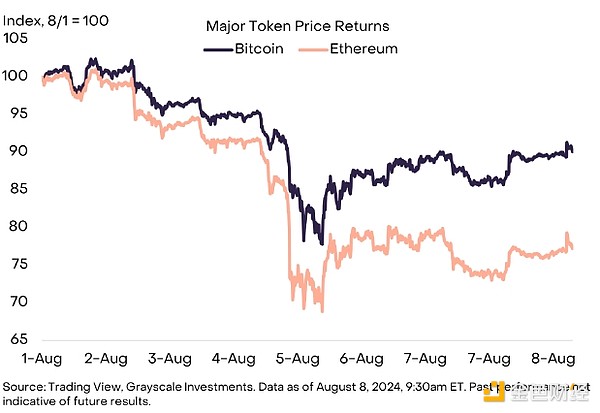

加密资产和更广泛的金融市场在经历了 8 月 2 日(周五)至 8 月 5 日(周一)的大幅下跌后,在周中趋于稳定(图 1)。尽管主要代币价格通常与其他资产类别的相关性较低,但传统市场的波动可能会影响加密货币的估值。

图 1:8 月初比特币和以太坊下跌

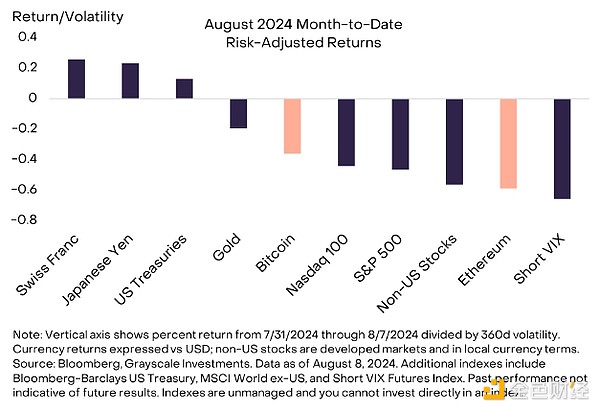

导致下跌的直接原因是 8 月 2 日星期五发布的美国 7 月份就业报告弱于预期。特别是,该报告显示失业率上升幅度与以往的经济衰退时期一样。[1] 对周期性衰退的担忧导致股票等周期性资产表现疲软,而美国国债、日元和瑞士法郎等传统避险资产表现强劲(图 2)。非美国股票和做空美国股票波动性的策略表现尤其糟糕。比特币和以太坊均下跌;虽然比特币在风险调整后表现相对较好,但以太坊的表现不及其他加密资产和许多传统市场部分,我们将在下文进一步探讨。在主要加密资产中,Solana 的表现明显优于其他加密资产。

图 2:以太坊表现不佳

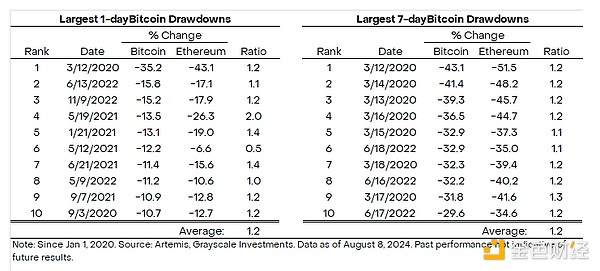

尽管以太坊的波动性高于比特币,但其在最近一次下跌期间的表现比平时更明显。例如,图表 3 显示了自 2020 年以来比特币价格的最大百分比跌幅,并将其与同期以太坊价格的跌幅进行了比较。在这些事件中,以太坊的价格通常下跌幅度约为比特币价格的 1.2 倍。最新的“加密货币寒冬”(即熊市时期)显示出类似的相对表现。[2] 相比之下,截至 2024 年 8 月,以太坊的价格已下跌约 1.8 倍于比特币的价格,这表明以太坊面临额外的、独特的下行压力。

图 3:平均而言,以太坊的跌幅通常是比特币的 1.2 倍

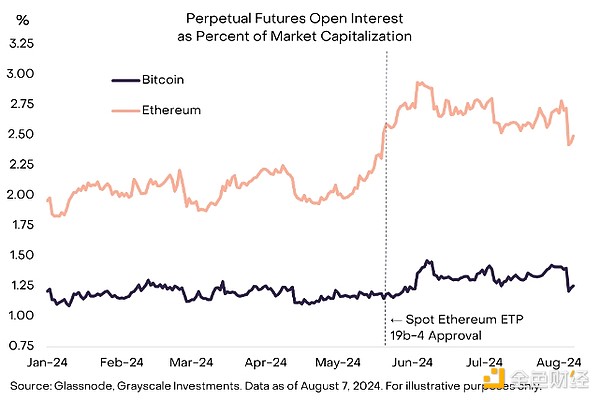

以太坊价格下跌幅度相对较大的原因之一似乎是永续期货中过多的多头仓位。2024 年 5 月,在美国证券交易委员会 (SEC) 批准发行人对美国现货以太坊交易所交易产品 (ETP) 的 19b-4 申请之际,交易员大幅增加了永续期货的总仓位(图表 4),或许是预计在获得监管部门的全面批准后价格会进一步上涨;该批准于 2024 年 7 月获得,美国现货以太坊 ETP 随后不久开始交易。随后,部分多头仓位在最近的下跌中被清算,加速了价格下跌。8 月 4 日,以太坊的价格在短短三分钟内下跌了 7.6%,仅当天永续期货的清算总额就达到 3.4 亿美元。[3]由于抛售发生在美国隔夜交易时段,且币安的现货价格较 Coinbase 有较大折扣[4],因此清算似乎主要由亚洲的杠杆交易者主导。[5]

图表 4:2024 年 5 月以太坊期货杠杆率增加

另一个可能导致以太坊表现不佳的因素是少数大型持有者的实际和预期抛售,包括做市商 Jump Crypto、风险投资商 Paradigm 和 Golem Network(一种拥有大量以太坊国库资产的加密协议)。[6] 虽然无法确定确切的抛售金额,但根据分析平台 Arkham Intelligence 的数据,Grayscale Research 估计,这些实体在开始转移代币之前共持有价值约 15 亿美元的以太坊(基于当时的以太坊价格[7])。活跃验证者数量的下降和以太坊质押奖励率的上升也表明相对粘性的代币供应量有所变动,这可能会影响市场情绪。[8]

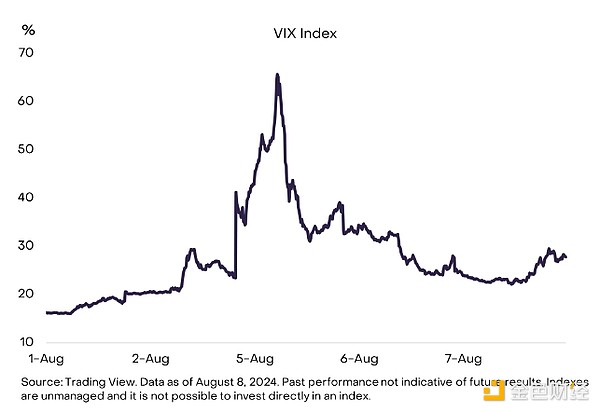

过去一周,更广泛的金融市场趋于稳定。或许最引人注目的是,衡量美国股市隐含波动率的 VIX 指数在周一达到 60% 以上的盘中高点后,周四收盘时跌至 26%(图表 5)。市场能否持续稳定将取决于即将发布的宏观经济和企业盈利数据,以及美联储或其他央行的任何政策反应。在经济数据方面,即将发布的关键报告包括每周失业救济申请报告(每周四发布)、消费者价格指数报告(将于 8 月 14 日发布)和下一份就业报告(将于 9 月 6 日发布)。美联储很可能在 9 月 18 日的会议上降息,但市场更关注此后的政策路径。政策制定者可能会在 8 月 22 日至 24 日举行的杰克逊霍尔研讨会上提供更多指导。

图 5:过去一周市场波动性下降

如果美国经济避免衰退并继续走在“软着陆”的道路上,Grayscale Research 预计代币估值将反弹,比特币将在今年晚些时候重新测试其历史高点。然而,即使在较弱的经济环境中,Grayscale Research 也有理由相信价格的下行风险可能比过去的下跌更为有限。这些包括来自新美国上市 ETP 的净需求相对稳定、本周期内中心化金融机构提供的信贷不足[9],以及自今年年初以来山寨币回报率相对低迷。与过去的周期相比,美国围绕加密行业的政治格局的变化也可能降低估值的下行风险。

经济周期是投资几乎所有资产类别不可避免的特征,宏观前景的不确定性应被视为加密投资者的短期风险。与此同时,Grayscale Research 认为,人们对严重的经济衰退几乎无法容忍,并预计政策制定者一出现问题就会开始印钞和消费。货币和财政政策的不规范做法是一些投资者选择投资比特币的原因之一;因此,一段时期的经济疲软可能会强化比特币的长期投资论点。

参考资料

[1] 经济学家经常将这种统计规律称为“萨姆规则”。

[2] 例如,在上一个周期比特币价格的高峰到低谷期间,比特币和以太坊都下跌了相同的幅度。在 2022 年 3 月至 2023 年 10 月的“熊市”期间,以太坊的跌幅是比特币的 1.3 倍。来源:Artemis,Grayscale Research。

[3] 来源:Trading View,Coinglass。

[4] 来源:Coinglass

[5] 链上清算也可能是导致以太坊价格大幅下跌的原因之一。例如,借贷平台 Aave 在 8 月 5 日报告了 2.39 亿美元的清算。来源:Dune Analytics。数据截至 2024 年 8 月 8 日。仅供说明之用。

[6] 来源:The Defiant、CoinDesk、Arkham Intelligence 数据。

[7] 具体日期为 Paradigm 为 2024 年 6 月 21 日,Golem 为 2024 年 7 月 8 日,Jump 为 2024 年 7 月 24 日。

[8] 来源:validatorqueue.com。

[9] 近年来,有几家中心化借贷公司破产。来源:Blockworks。