最近,很多人已经对这一牛市周期能否持续失去了希望。鉴于过去几个月许多顶级山寨币下跌超过 60%,你真的不能责怪他们。在这样的低迷时期,在这个市场中生存很难。

但有很多因素表明这个周期尚未结束。当然,金融市场没有什么事情是一定会发生的。但我相信,看涨的风险/回报非常有吸引力。

在本期中,我将介绍为什么我预计今年晚些时候会出现一个山寨币交易季,以及我现在正在采取哪些措施来在下一个抛物线阶段实现利润最大化。

为什么我仍然看好加密货币

造成这种情况的原因有很多。

简而言之,主要有以下几点:

股市处于历史最高水平

预计美联储将在今年晚些时候降息

稳定币总供应量持续增加

美国总统候选人现在支持加密货币

TradFi 机构(BlackRock)开始关注加密货币

未来几个月将有约 160 亿美元现金分配给 FTX 债权人——其中许多债权人可能会将这笔资金投入市场

从历史上看,第三季度是加密货币表现最差的一个季度,这或许可以解释近期的下跌。

但我对第四季度感到非常兴奋。

随着美国大选、美联储降息以及 FTX 现金赎回计划于第四季度进行,我无法想象 BTC 已经触顶的情景。

到目前为止,本周期内 BTC 的主导地位只上升了一点。当这一趋势逆转时,山寨币季节通常会开始,我认为这可能在第四季度发生。

押注正确的项目

既然我已经分享了我的牛市论点,我也想谈谈我的策略,以识别在下一个市场阶段可能表现最好的代币。

成为更好的投资者的一个好方法是研究市场的过去。

例如,我认为学习如何捕捉 10 倍宝石的最佳方法是首先分析已经完成 10 倍的代币有什么共同点。

在上一轮牛市中,以下 5 种货币的回报率超过 100 倍:

SOL——最受欢迎的非 EVM 区块链 Solana 代币

LUNA——Terra Luna 的代币,该项目是一项算法稳定币实验,但最终却出了大问题

MATIC- Polygon 的代币,Polygon 是最受欢迎的以太坊 L2 项目之一

SPELL- Abracadabra.money 的代币,Abracadabra.money 是一个 DeFi 借贷平台,支持一些非常高收益的 degen 策略

FTM- Fantom 的代币,Fantom 是 2021 年狂热阶段增长最快的生态系统之一的区块链

我认为他们的巨大成功可以归因于几个主要因素:

精神领袖- Do Kwon 是 LUNA 精神领袖。Andre Cronje 是 FTM 精神领袖。Daniele Sesta 是 SPELL 精神领袖。

这 3 个人都极具魅力,并成功地围绕他们的项目建立了强大的社区。具有良好媒体影响力和良好个性的创始人可以为其项目的成功做出巨大贡献。

零售业喜欢投资拥有强大领袖的项目。从长远来看,大多数有邪教领袖的项目都不会表现良好 - 但在牛市结束之前,你可以通过押注这些项目赚取巨额资金。

创新产品

没有必要进行新的 Uniswap 分叉。

实现这一目标的最好机会是押注那些不断突破界限的创新项目,而不是仅仅复制粘贴竞争对手的项目。

这并不意味着他们必须构建一些全新的东西。

但理想情况下,你希望押注的项目是,其产品比竞争对手好 10 倍,而且发货速度也快得多。

我想到的一个好例子就是Pendle。

Pendle 是第一个支持空投点交易的收益交易协议,它通过首次实现这一功能获得了巨大的收益。

事实上,其团队不断宣布与流行协议的整合,帮助 Pendle 保持了最大的收益交易协议地位。

与 web2 和/或 web3 巨头的合作

散户投资者喜欢看到他们的项目宣布与其他大型 web3 项目或非常受欢迎的 web2 公司合作。

Polygon、Solana 和 Terra Luna 通过这样做吸引了大量关注。

在牛市期间,合作伙伴关系公告可能会引发一些大规模的代币上涨。

代币实用性良好且代币排放量低

SOL、MATIC、FTM 和 LUNA 均用于支付 gas 费和保护区块链网络,而 SPELL 则采用收益分享模式。

像 UNI 这样的简单治理代币在 2021 年牛市的前半段也表现良好。

不过,我相信这一周期中表现优异的大多数代币不会是简单的治理代币,而且还会具有一些额外的效用。

以下是一些潜在代币用例的示例:

费用折扣

收入分成

支付网络费用

回购和销毁机制

增加协议用户的奖励

访问独家产品(例如访问 web3 启动板)

Memecoin 显然是这个规则的一个例外,即使没有任何实用性,它们也能表现得很好。但除了 memecoin 之外,我一般不会购买没有任何实用性的货币。

检查归属时间表也很重要。你不会想购买流通量在未来 365 天内增加 300% 以上的代币。

重大代币解锁可能会显著影响代币的价格,今年已经发生过多次。您可以使用Token Unlocks之类的工具来监控即将解锁的代币以及 100 多种代币的归属时间表。

代币总供应量的很大一部分已经流通,这是一件好事。

即将出现的主要催化剂

以下是一些可以对代币价格产生积极影响的催化剂的例子:

重大协议升级

代币经济学升级

大型 CEX 上的代币上市

新产品的发布

筹款公告

重大合作伙伴关系公告

催化剂可以显著提高代币的价格表现,这就是为什么我通常只投资那些在不久的将来具有巨大催化剂的项目。

我经常问自己一个问题:

为什么有人会购买与我相同但价格更高的代币?

如果我找不到至少一个很好的理由,我就不会再购买该代币。坚定的信念才是真正能让你致富的赌注。

我这个周期的计划是持有最多 10 枚符合上述标准的硬币。如果你知道自己在做什么,过度分散投资是不值得的。

空投:它们还值得耕种吗?

最近几次大肆宣传的空投让很多人感到失望。

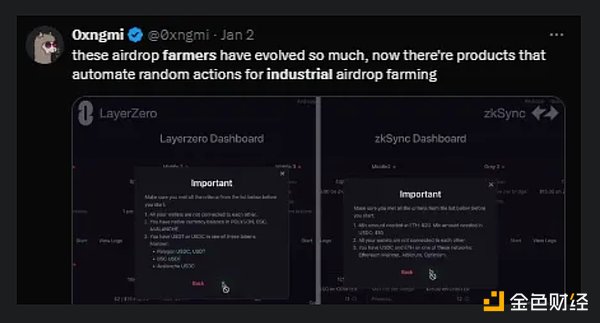

LayerZero 就是一个最近的例子。随着空投农业在过去几年中越来越受欢迎,许多空投机会现在被高度稀释,尤其是由于工业农民的出现。

因此,如今大多数空投都是线性分布的,不再基于层级系统(如 Jito),以避免奖励工业农民。

空投的线性分布是坏事吗?

问题在于,鲸鱼是从线性分布的空投中获益最多的人,这对于资本较少的用户来说并不是好事。

现在通过空投将 1000 美元变成 50000 美元几乎是不可能的。但我相信你仍然可以通过正确的方式赚到一些钱。

我在无代币协议中寻找的主要标准如下:

强大的社区——X 上的项目社区越活跃,其代币的估值就越高

已从风险投资公司筹集资金——其团队筹集的资金越多,该协议代币在发布时的估值就可能越高

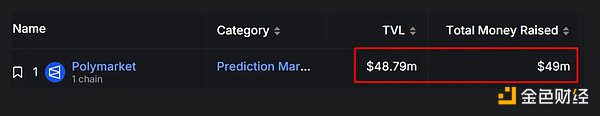

与其他无代币项目相比,TVL/总募集资金比率较低- 该比率越低越好,因为高比率可能表明某个空投机会被过度耕种

Polymarket 是一个具有出色 TVL / 总筹集资金比率的协议的绝佳示例。

理想情况下,人们之所以使用协议的空投,是因为他们认为这些协议确实有用,而不是仅仅为了空投耕种目的。

每一次牛市都会创造新一代的百万富翁。

但数据显示,90% 以上的人最终因为贪婪而将大部分利润返还给市场。这就是为什么你需要一个现实的退出计划。

对于长期仓位,我主要根据基本触发因素来获利。

每当我开始看到多个在之前的周期中表明顶部的顶部信号时,我就会开始使用反向美元成本平均策略进行销售。

反向美元成本平均法与美元成本平均法相反,它涉及在固定的时间间隔内出售相同数量的代币。

我关注的一些好的顶级信号:

Jim Cramer 一直在大力推销加密货币

Coinbase 成为 App Store 上排名第一的应用程序

您的朋友和家人开始谈论加密货币

一些名人开始发行自己的货币

人们在你的 X 时间线上炫耀劳力士和豪车

无用项目筹集数千万美元资金

财经 YouTuber 开始频繁谈论加密货币

谷歌“加密货币”搜索流量猛增,创下新高

提供 5 位数 APY 奖励的庞氏农场正在吸引数十亿美元的 TVL

到目前为止,我们看到的唯一顶级信号是名人推出 memecoin。这让我觉得我们还处于早期阶段。

当 BTC 或您的山寨币达到特定价格水平时获利也是一种有效的策略。但我认为,确定合适的价格水平并确定何时卖出才是明智之举要困难得多。

结束语

我总是尽量保持现实,因此我的想法如下:

在这个牛市中取得成功可能比在过去的周期中取得成功要困难得多。原因之一是加密代币的数量猛增。